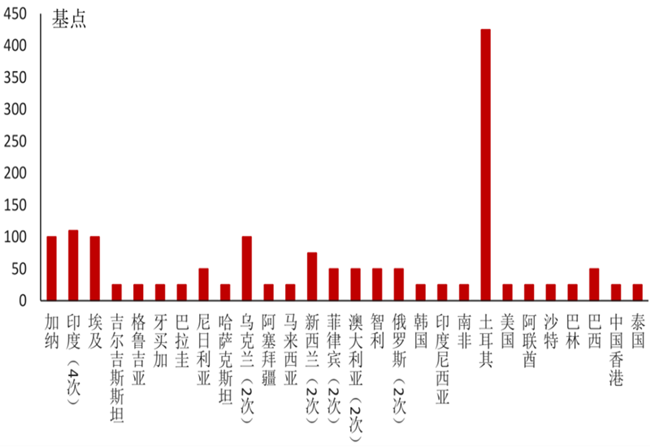

图1 2019年以来全球主要国家/地区降息幅度

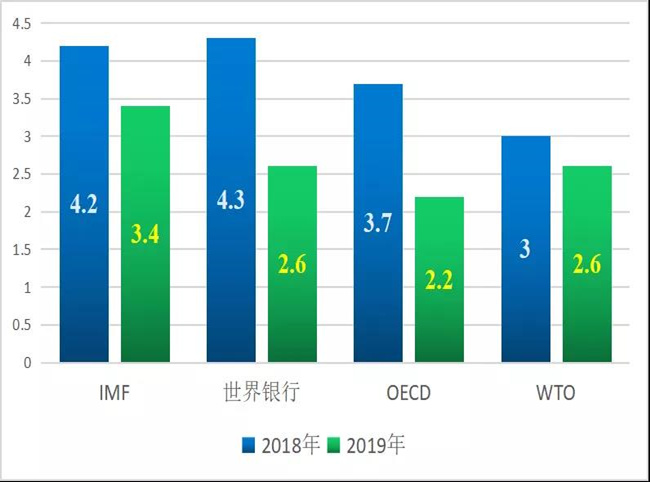

资料来源:Wind

本轮降息潮的大背景是全球经济增速放缓以及贸易摩擦升级导致的悲观预期,部分国家出口下滑、通胀低迷、国内外投资疲软等也是引发降息的主要原因。对于新兴经济体而言,降息从一定程度上带动了市场利率下行,有利于缓解融资压力。从2018年下半年开始,在全球贸易摩擦、美联储收紧货币政策、美元升值、全球美元流动性趋紧、地缘政治冲突、原油市场波动等因素的影响下,全球经济开始进入下行区间,主要发达经济体增速触顶,部分新兴市场国家经济下滑并出现金融动荡。从各国降息的具体原因来看,既有预防式的,也有被动式的。美联储的降息是较为典型的预防式降息。美国经济的内在动力正在逐渐下降,制造业扩张显著放缓,今年制造业PMI指数连续7个月下滑。美联储此次降息主要是为了防止经济超预期下滑。本轮降息潮中,更多的国家属于经济基本面恶化下的被动降息。央行能够通过降息释放资本流动性,刺激政府、企业、居民消费,活跃资本市场,从而缓解本国经济下行的压力。宽松货币政策带动融资成本下行,缓解贸易冲突对实体经济的打击。进入2019年,全球经济延续放缓趋势,5月、6月、7月摩根大通的全球制造业PMI指数分别为49.8、49.4、49.3,连续三个月下降且低于荣枯线。主要经济体增长放缓超出预期,IMF在7月发布的《世界经济展望报告》中再次调降了对2019年和2020年世界经济增长的预期。贸易保护加剧了全球经济环境面临的挑战性和不确定性。今年以来全球贸易持续下行,二季度WTO全球贸易景气指数仅为96.3,为2010年3月以来的最低水平。WTO预计全年贸易增速仅为2.6%,较2018年下降0.4个百分点。

图二 主要国际组织对全球贸易增长的预测(%)

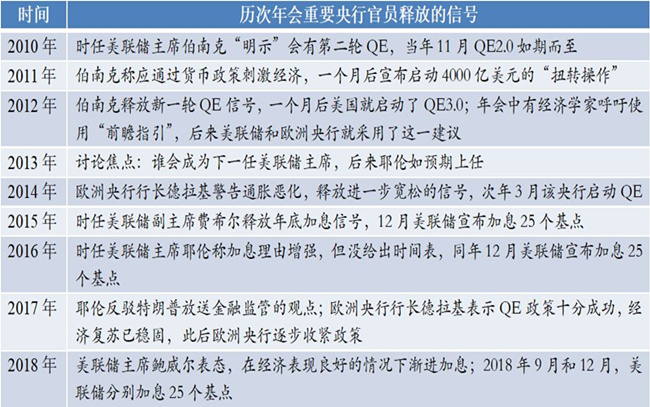

表1 历次全球央行年会概况

当前全球增长动力放缓,贸易摩擦升级,世界经济面临的不确定性增加,下行风险加大。降息究竟能产生多大效用值得思考。美联储主席鲍威尔曾表示,由于通胀被多种因素锚定,随着中性利率逐渐走低,政策利率空间越来越小已经成为货币政策面临的最大风险。经济不确定性影响下,全球货币政策集体转向宽松,这种逆周期调节的货币政策手段虽能短期熨平经济周期、在一定程度上弥补消费不足,但却会大幅提高资产价格并恶化贫富差距,掩盖了经济运行中的深层次矛盾,对培育可持续消费能力、经济长期健康发展十分不利。经济放缓的根源是贸易摩擦,如果“去全球化”没有任何掉头的迹象,那么央行的不断降息,似乎只能防止事情的进一步恶化,而非从根本上解决问题的根源。

降息潮下,“鸡蛋”该放在哪个“篮子”里?

在地缘政治紧张、全球经济疲软下,投资者更加青睐于避险资产,黄金是很好的选择。今年以来全球多国央行,尤其是新兴市场及发展中国家,继续保持稳健速度积累黄金储备。据世界黄金协会数据,上半年全球各国央行的净购金量达374.1吨,同比增长57%,是自2010年各国央行成为净买家以来的最高水平,也是世界黄金协会有统计数据以来同期最大净增幅。7月中国黄金储备再增加9.95吨至1936.5吨,实现了自2018年12月以来,连续8个月增持黄金储备。全球央行配置黄金的目的在于稳定国民经济、抑制通货膨胀、增强金融系统稳定、增强市场信心。央行储备资产增持黄金既是出于优化配置考虑,而黄金储备符合央行的安全性和流动性要求,也体现了对黄金中长期升值的预期。

黄金资产由于和其他资产长期相关性较低,有风险分散的作用。通过定性定量研究,国内黄金市场配置5%-10%可对整体资产组合起到提升夏普比率与降低最大回撤的作用。如果考虑黄金资产的投资周期的话,过去15年,人民币黄金价格复合年均收益率为6.6%,是大宗商品领域中表现较好的产品(数据来源:Wind,2003年初至2018年底)。即使与同期A股9.3%的年化收益率相比,由于黄金市场波动率仅为A股的一半,说明其获取收益的稳定性相对更高,也证明了黄金长期持有的价值所在,黄金配置比投机更重要。黄金可以对我们资产进行保护,现在很多投资者把关注点放在如何资产增值上,但其实保值是非常重要的。

全球经济衰退红灯再现,美国国债收益率延续跌势,金价一路攀升。利率方面,全球央行维持宽松步调,对金价构成强劲支撑。自从8月1日美联储降息之后,全球其他主要经济体央行同步释放了宽松信号。尽管中国尚未降息,但LPR改革方案后的第一次报价,利率水平已有小幅降低。美国2年期和10年期国债收益率曲线自2007年来首次出现倒挂,加重恐慌情绪,资金从风险资产向避险资产转移迹象明显,个人投资者应注重资产配置分散风险,增加低风险及避险资产配置。贵金属避险资产的行情一直处在中美贸易争端的大背景下,影响资产价格波动的简单逻辑就是当关税战剑拔弩张时,资金会大量涌入这一市场,而当局势缓和时,金价就会下行。